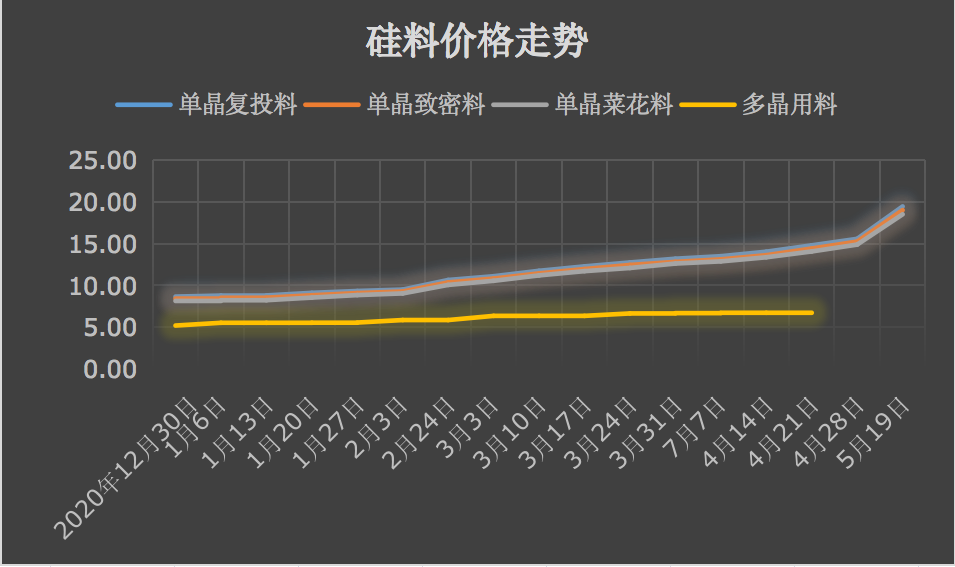

多晶硅料的“涨”势仍在持续,根据硅业分会5月19日价格跟踪,本周国内单晶复投料价格区间在17.4-20.0万元/吨,成交均价为19.44万元/吨;单晶致密料价格区间在17.2-19.8万元/吨,成交均价为19.00万元/吨。

硅业分会在价格分析中强调道,本周多晶硅价格延续涨势运行,其中复投料、单晶致密料、单晶菜花料成交均价都有不同程度上涨,但最高价和最低价之间的价差较大。主要原因在于:一方面,部分硅料企业有意控制价格涨幅,以期市场能够相对平稳运行,故此形成区间低价;另一方面,硅料环节供不应求仍是价格上涨的本质因素,加之部分长单、散单比例调整,散单以相对高价成交,形成区间高价。

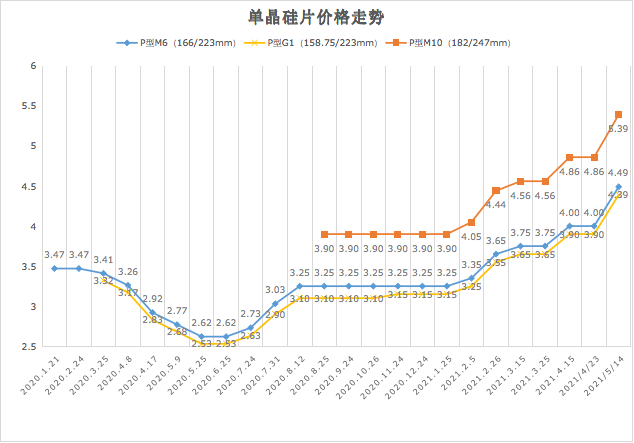

今年以来,多晶硅价格涨幅远超出行业预期,从年初的85元/kg左右的市场均价一路飙涨至当前的190元/kg,涨幅高达123.5%。多晶硅料价格暴涨之下,硅片、组件价格也涨势迅猛,M6硅片从年初3.25元/片涨至最新的4.49元/片,涨幅达38.2%,组件则普遍上涨0.2~0.3元/瓦,最高价已经突破1.9元/瓦。

关于硅料何以演变成当前的价格趋势,行业一直众说纷纭。多晶硅的持续涨价,电池厂利润被持续压缩,组件企业对终端客户的涨价压力释放艰难,在市场焦虑情绪的加持下,矛头开始指向硅料端。下游企业认为,硅料企业坐地起价,罔顾光伏首年平价的压力以及行业的健康发展。

面对硅料如此凶猛的涨价态势,多家硅料企业在公开场合表态,硅料价格的持续上涨是由市场供需决定的。

硅业分会解释道,多晶硅生产环节属于高投入、高技术、高载能行业,但又长期处于盈亏线甚至亏损边缘,因此在产企业扩产资本有限,同时外界资本也少有涉入。而中间硅片、电池片环节由于连续多年维持相对较高的盈利水平,企业自身扩产能力充足,同时也吸引了大量外界资本进入。但下游掌握的原料端多晶硅扩产规模数据远大于实际情况,即未能准确把握同一阶段的硅料供需匹配度,导致中间环节扩产规模和速度远超预期。因此本轮多晶硅价格连续上涨,根本原因是光伏产业链中间环节的产能扩张释放相对超前且超量,而非硅料企业一己之力推动价格上涨。

从中下游制造企业的角度来看,关于上述说法更多的争议来自于硅料企业常年高于产业链平均毛利水平的状态。从往年财报水平来看,大部分多晶硅企业的毛利水平基本维持在30%以上,头部企业的毛利润甚至超过40%。相比之下,硅片是中下游制造环节的盈利能力引领者,以隆基为例,其硅片业务2020年的毛利为30 %,基本与多晶硅企业的平均线持平。

在中下游制造业眼中,硅料是暴利环节,而这一点也是硅料价格不断攀升背后,上下游一直“互怼”的关键所在。

在日前由硅业分会在新疆石河子举办的2021年多晶硅产业发展论坛上,保利协鑫(苏州)新能源有限公司副总裁刘福解释道,“硅料是化工行业,有风险、安全、投资密度、科技含量的门槛,回报周期也很长。多晶硅十几年来经历过好几次起落,涨的多疯狂,跌的就有多疯狂。去年5-6月所有硅料企业都在亏钱,今年的价格波动同样是市场行为。光伏尽管经历了十几年发展,但投资经营行为仍存在不理性,这轮硅料价格的上涨推动是下游推上去的,锅不应该由硅料企业来背。”

新特能源股份有限公司副总经理甘新业也表示,价格问题并非某个环节就能决定,政府或者任何一家企业都决定不了价格,价格是遵循市场原则。在特变做硅料的十几年里,10万、4万、2万价格都有过,只要上下游达成共识,就是市场行为,是有支撑的。

“去年硅料全成本5万,有的客户就认为价格应该5万以下,此前下游环节盈利较高,客户几个亿的采购订单,为省10万元谈了一早上,现在只要求给到明确的量,价格方面已经不甚在意,为了企业发展,这就是正常的。”甘新业感慨道,“多晶硅产业是系统的,启停成本高,因此,多晶硅企业希望有一个稳定的价格,不求大起大落。去年事故后价格上涨是必然的,巧妇难为无米之炊。长期看,价格会回归理性,时间拉长到十年来看,谁也没占便宜没吃亏。对于一个产业来说,这是正常的。”

另一方面,上述观点不仅事关硅料涨势的起因,还对未来多晶硅的价格预判提供了思路。硅业分会认为,全年硅料总供应量57-58万吨(含进口)足够保障终端全球160GW的装机需求,而中间环节300GW以上的预期产能却造成产业链各环节明显的供需错配。因此若要扭转目前市场的失衡状态,势必要从产业链相对过剩的环节开始调整。

中国有色金属工业协会硅业分会专家委员会副主任吕锦标也表示认同,只有到成本控制一流的硅片、电池、组件一体化企业综合毛利清零,需要亏现金流时,才可能选择减产停产,减少原料采购。如果还可以坚持,那就需要到2022年下半年建设中的超过30万吨多晶硅陆续投产,显著增加供应后可以促成硅料价格停涨回落。

有见证了硅料价格起落历史的行业人士表示,“硅料企业已经经历了数个暴涨、停产、退出的周期,面对当下硅料价格的异常,硅料企业已经在加速扩产解决供应问题,但下游扩产太快,硅料企业产能完全跟不上,如果下游扩的比硅料还要快,那么这个问题将会持续下去。”

在大全新能源公布的Q1业绩中,大全新能源公司首席执行官张龙根先生表示,“我们预计硅料环节的紧缺情况将持续到2022年中,之后随着硅料新产能的投放将有所缓解。“

从整个行业的层面来看待多晶硅涨价的问题,中国光伏行业协会刘译阳认为,当前多晶硅等原材料价格大幅上涨极大的削弱了光伏度电成本优势,给今年实现大规模装机蒙上了一层阴影。产业链企业越是在优势地位时,越是在供不应求时,越要居安思危,过高的价格不仅会抑制需求,而且短期内过高的利润率,不仅会影响上下游协同发展,更会吸引其他资本大举进入行业,对当前的行业格局带来挑战,届时又是一片残酷的淘汰过程。

一方面,上下游产能不匹配给这一轮的多晶硅涨价提供了动机,另一方面,中下游环节的囤货生产、终端需求推进,也是涨价的一种助推力。在这场价格风波中,产业链中几乎没有哪个环节可以独善其身。光伏們了解到,目前几家企业也在力推多晶硅期货的实施,以应对多晶硅价格的剧烈波动。

实际上,多晶硅这一轮的价格涨势实际上也给行业提了个醒,光伏行业应对行业环境变化的能力还尚未完善,在走向30·60的征程中,光伏行业自身仍亟待进步。