一、多晶硅价格增速先急后缓

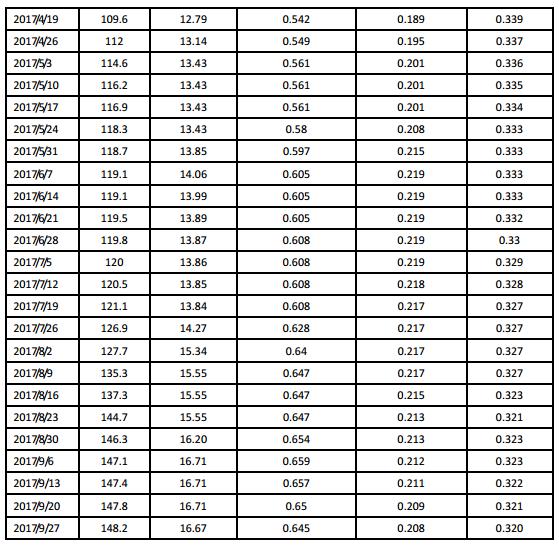

2017 年第三季度多晶硅价格延续上涨走势,从 7 月初的 12.00 万元/吨,一路上涨到 9 月底的 14.82 万元/吨,增幅为 23.5%。其中 7-8 月份增速较急,到 8月底的 14.63 万元/吨,涨幅已达 21.9%,随后增速放缓,8 月底到 9 月底一月内增幅仅为 1.3%。

支撑 7-8 月份多晶硅价格增速较快的原因:

一方面是由于 7 月初中硅、永祥以及韩国 OCI、韩华检修,截止 8 月底 OCI和中硅尚未完全恢复生产,另再加之江苏中能、赛维 LDK、盾安光伏安排的部分装置停车检修,使得国内外市场供应量缩减,而需求在国内“930”和美国“201”条款的刺激下持续火热,硅料企业只要手中有料可签,下游愿以更高价成交,因此旺盛需求是导致多晶硅价格上涨的主要因素;另一方面受环保督查影响,大量工业硅企业减产甚至停产,供应不足使得工业硅价格大幅飙升,多晶硅原料成本的上涨同样是导致硅料价格上涨的重要因素。导致 9 月份多晶硅价格增速放缓的原因:

一方面是 9 月份砂浆硅片的价格小幅下滑和贸易商低价抛售,都造成了硅料市场价格触顶的假象,导致下游签单略显犹豫,成交价以持稳为主;另一方面是多晶硅供应依旧偏紧,无料可供,在主流订单价格持稳的情况下,即便有挤出的小单成交价略微上调,均价也难以大幅增加,因此 9 月份多晶硅价格增速相对7-8 月略有放缓。

图 1 2017 年 1 月-2017 年 9 月国内多晶硅现货报价 单位:万元/吨 来源:硅业分会

二、多晶硅企业轮线检修,复产产能补供应

硅业分会统计,截止 2017 年 9 月底,国内在产多晶硅企业 21 家,有效产能共计 26.4 万吨/年,产能在逐步提升,三季度产能增量主要来自江苏康博(1 万吨/年)、宁夏东梦(1000 吨/年)、东方希望(产能正逐渐释放)。根据在产多晶硅企业的扩产进度来看,截止 2017 年底,国内多晶硅年产能将达到 30 万吨/年左右。

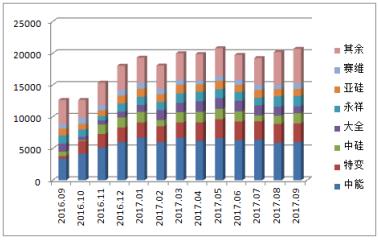

2017 年三季度国内多晶硅产量共计 6.04 万吨,同比增加 26.6%,分月度产量分别为:7 月份 1.95 万吨,8 月份 2.02 万吨,9 月份 2.07 万吨。7 月份产量环比减少 1.5%,主要是由于 7 月初四川永祥和洛阳中硅分线检修,以及陕西天宏上月检修 7 月中复产。7 月底江苏中能由于设备原因进行了小部分检修,影响部分供应。8 月份产量环比增加 3.6%,主要是增加了江苏康博、宁夏东梦、东方希望的新增产能释放量,其中江苏康博 7 月份第二条 7000 吨/年生产线投产,8 月份产能达到 1 万吨/年,跻身国内万吨级企业行列。9 月份国内产量进一步增加,增量主要来自洛阳中硅和赛维 LDK 检修后恢复满产释放量和东方希望 1.5 万吨/

年的一期产能释放增量。三季度按产量排序,江苏中能、新特能源和四川永祥分别位居前三位,这三大企业产量占总产量的 52.2%。中能、新特、永祥、大全、中硅、亚硅、赛维七家万吨级企业产量共计 4.55 万吨,占国内总产量的 75.3%。从各企业生产情况看,江苏中能 7 月底部分装置检修,供应有所减少,在后续月度生产计划中补回,预计全年出货量仍然增长,另其颗粒硅项目已连续两个月稳定产出,月产量在 150-200 吨/月,正常外售,率先打破了国内颗粒硅技术封锁,填补国内颗粒硅生产的技术空白;新特能源相比其他企业一般提早签订一个月订单,为满足供应一直坚持生产,检修时间延后到 10 月份,届时将分线检修,仍可满足部分供应。四川永祥 7 月初检修一周后,产能正式达到 2 万吨/年,正式位居国内产能第三。洛阳中硅 7 月初开始的检修影响近一半产量,后陆续复产直到 9 月底恢复满产。新疆大全 9 月份已完成一条线的完整检修,10 月份将继续第二条线的检修。赛维 LDK 和内蒙盾安均在 8 月份进行检修,分别于 8 月底和 9 月中恢复正常生产。

图 2 2016 年 9 月-2017 年 9 月国内多晶硅分企业产量图 单位:吨 来源:硅业分会

三、自韩国进口量持续高位,德国进口量日渐增加

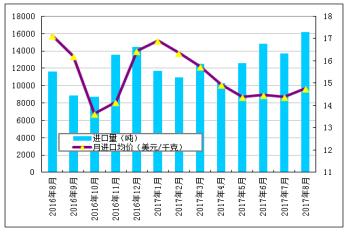

根据海关最新数据统计,2017 年 8 月份我国多晶硅进口量再创历史新高,达到 16141 吨,环比增加 17.7%,同比增加 38.6%,比 2017 年 6 月份历史高点还高出 8.9%。2017 年截止 8 月份,八个月单月进口量都在万吨以上,其中有五个月单月进口量都超过 1.2 万吨,1-8 月份累计进口多晶硅 102684 吨,同比增加8.5%。导致多晶硅进口量持续居高不下的原因主要有:

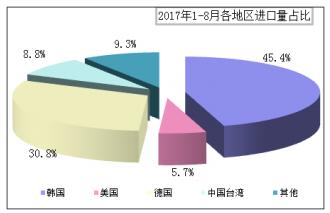

第一,从韩国进口量居高不下。8 月份从韩国进口量为 6453 吨,环比增加22.2%,同比大幅增加 14.3%,占 8 月份总进口量的 40.0%,占韩国月总产能的94.4%,即几乎全部产出供往中国。1-8 月份累计自韩国进口量达到 46583 吨,占累计总进口量的 45.4%。

第二,从德国进口量一路飙升再创新高。8 月份从德国进口多晶硅为 5409吨,占进口总量的 33.5%,环比增加 14.1%,比 1-8 月累计月均进口量高出 36.6%!这可能与瓦克在美国的 2 万吨/年多晶硅陆续出量有关,美国生产的多晶硅难以进入中国市场,所以瓦克在德国生产的多晶硅则几乎全量进入中国,其他地区的市场需求量则从美国出货,因此海关数据中从德国的进口量持续增加。但是 9月份瓦克美国工厂发生爆炸事故,或许德国出货中有部分硅料将分到其他地区,9 月份进入中国的硅料有减少的可能。

第三,从美国按保税区仓储方式进口不减。8 月份美国进口多晶硅量为 751吨,占总进口量的 4.7%,环比增加 20.7%,其中按加工贸易方式进口占比达73.5%,同时加工贸易进口量中 90.9%通过“保税区仓储”的方式进入。1-8 月份累计从美国进口 5840 吨,其中按“保税区仓储”的方式进口在加工贸易进口量中占比达到 86.7%。综上,自韩国进口量长期维持高位,德国进口量日渐增加,以及自美国按加工贸易方式占绝对主导,是导致总进口量持续维持高位的主要因素。

图 3 2016 年 8 月-2017 年 8 月多晶硅进口量及进口均价示意图 数据来源:海关

图 4 2017 年 1-8 月累计从各地区进口量占比 数据来源:海关

四、“6·30”后再现抢装潮,美国“201”案尘埃未定

“6·30”后再现抢装潮

一直以来,光伏行业都在“超预期发展”,同时占有朝阳性和战略性优势,具备较强的国际竞争力并将长期保持。“630”节点带动了上半年光伏抢装潮,第三季度则在领跑者、光伏扶贫、分布式项目和透支美国市场的支持下,再现抢装潮。中电联行业发展与环境资源部发布的最新《2017 年 1-8 月份电力工业运行

简况》统计显示:1-8 月,全国基建新增太阳能发电 38.28GW,比上年同期多投产 16.49GW。而 1-7 月,全国新增太阳能装机 34.92GW,即单 8 月份太阳能新增装机容量达到 3.36GW。随着新一批领跑者计划和前沿技术应用基地的推进,不论是硅片还是电池片环节,高效 PERC 电池和金刚线切割硅片都将因能够有效节省生产成本而迅速成为主流,然而短期内产能无法满足订单,则导致市场供不应求。到年底前的四个月时间内,平均每个月按 2GW 安装计算,2017 年全年装机将超过 45GW,若分布式补贴政策进一步明朗,年底将再现抢装潮,全年装机将再创新高。

美国“201”案尘埃未定

9 月 22 日,美国“201”调查做出损害裁决,美方认定进口光伏产品大量增加是造成美国内产业严重损害的实质原因,并将研究对进口产品采取限制措施。加拿大、新加坡可能享有豁免,因此业者抢着出货美国的冲劲有限,目前仅有原先就已排定要在十月中之前出货美国的第三地厂家仍按原本计划生产,中国大陆产能考虑到风险或将延后启动出货。

2017 年上半年,我国对美国光伏组件出口额同比下降 96.6%,对德国同比下降 96.3%,对荷兰同比下降 73.7%;而对印度出口额同比增长 67.3%,对巴西出口额同比增长 117.9%,对墨西哥同比增长 284.7%。在此基础上,海关统计,2017年上半年,我国对美国光伏出口占光伏出口总量的比重不到 1%。从市场格局来讲,近几年已经发生了巨大变化,2016 年亚洲已经当之无愧成为全球最大的市场,而且新增市场占到三分之二,欧洲市场已经萎缩到 9%,美国条款的限制对中国光伏影响甚微。但从中国光伏海外布局的角度来看,由于欧美频繁对国内光伏企业发起反倾销调查,国内众多光伏企业纷纷在越南、泰国、印尼等东南亚国家建厂,美国启动的“201”调查,将殃及中国光伏企业在海外的产能布局。

但本案尘埃尚未最终落定,“201”条款申诉步骤显示,美国国际贸易委员会在做出肯定性损害裁决后,需将其提交给总统,并由总统做出是否采取救济措施的最终决定。措施形式可包括提高关税、实施配额、贸易调整援助以及上述任何措施的组合。

五、多晶硅后市预测

从年初到9 月底,国内多晶硅均价 12.99 万元/吨,相比去年同期小幅上涨 1.5%。未来预期:需求方面,进入第四季度后,第二批领跑者基地、光伏扶贫等项目、各省指标的陆续发放以及分布式补贴即将调整等政策继续刺激终端需求,以及由于金刚线切割硅片和黑硅电池片新技术带来的成本下降后对下游消费形成的侧面刺激,具体表现为下游铸拉晶企业采购意向较为明朗,部分企业已开始洽谈 11 月份订单。供应方面,十月份新特、大全、南玻、神舟、国电均有检修计划,国内供应将有所减少。因此在终端需求稳定,供应减少的情况下,预计未来一个月之内,多晶硅价格仍可获支撑。四季度若没有新光伏补贴政策到位,多晶硅价格或因终端需求的降温而有所回落,低点大约在 12-13 万元/吨。

附表:2017 年多晶硅光伏产业链各产品价格